Nelle pagine che seguono si è cercato di dare in modo semplice, le informazioni di base per comprendere cos’è la busta paga, la sua struttura, i suoi contenuti e, per quanto possibile, le modalità con cui vengono effettuati i calcoli in essa contenuti.

Deve comunque essere sempre tenuto presente che, per ogni argomento trattato, l’analisi non deve essere considerata esclusiva ed esaustiva in quanto Contratti Collettivi e Norme di Legge possono dare diversa e più specifica interpretazione di quanto trovate esposto, in presenza di casistiche particolari e/o più complesse rispetto a quelle che si è voluto esporre.

Art. 1.

E’ fatto obbligo ai datori di lavoro di consegnare, all’atto della corresponsione della retribuzione, ai lavoratori dipendenti, con esclusione dei dirigenti, un prospetto di paga in cui devono essere indicati il nome, cognome e qualifica professionale del lavoratore, il periodo cui la retribuzione si riferisce, gli assegni familiari e tutti gli altri elementi che, comunque, compongono detta retribuzione, nonché, distintamente, le singole trattenute.

Tale prospetto paga deve portare la firma, sigla o timbro del datore di lavoro o di chi ne fa le veci.

Le società cooperative sono tenute alla compilazione del prospetto di paga sia per gli operai ausiliari che per i propri soci dipendenti.

NB Dal 1 gennaio 2009 (L. 1332008) è entrato in vigore il Libro Unico del Lavoro (L.U.L.), un solo libro che sostituisce i libri paga e matricola e gli altri libri obbligatori dell’impresa. Il libro unico del lavoro ha la funzione di documentare ad ogni singolo lavoratore lo stato effettivo del proprio rapporto di lavoro e agli organi di vigilanza lo stato occupazionale dell’impresa. Sostituisce il libro matricola, il registro presenze (in alcuni cedolini compaiono pertanto anche le ore) e la busta paga.

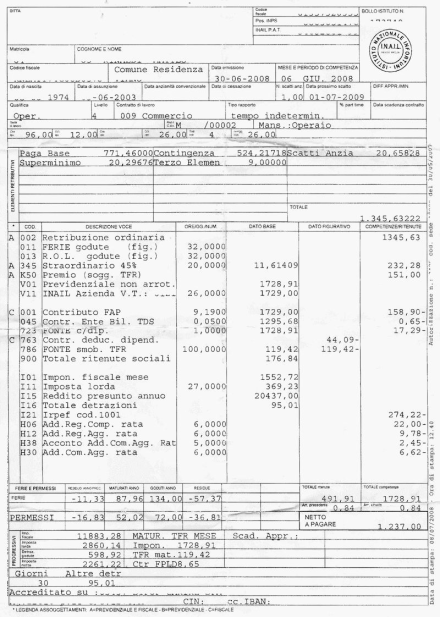

– la prima contiene i dati dell’azienda, i dati del lavoratore e gli elementi fissi della retribuzione

– la seconda gli elementi variabili della retribuzione

– la terza i dati previdenziali e fiscali.

Dati del Lavoratore

Dati anagrafici

Data assunzione

Data anzianità aziendale

Data scadenza contratto

Qualifica/livello

Mansione

Situazione ferie, permessi ex festività, r.o.l. ecc… (in talune esposizioni si trovano nella terza sezione)

Elementi che compongono la retribuzione lorda mensile

– Paga base – è la retribuzione minima prevista dai vari CCNL per ogni livello o categoria di lavoratori.

– Contingenza – fu introdotta nel 1944 collegata agli indici di inflazione per consentire il recupero della perdita del potere di acquisto, congelata con Accordo Interconfederale nel 1992

– Scatti di Anzianità – aumenti periodici bi/triennali di importo fisso o in percentuale sui minimi tabellari, stabilito dal CCNL come pure il numero massimo, legati all’anzianità aziendale

– E.D.R. – elemento distinto della retribuzione pari ad € 10,33

Superminimo / Ad personam

– Altri elementi aggiuntivi che abbiano carattere continuativo e/o previsti da contrattazione di secondo livello.

Seconda sezione (o corpo)

Vengono indicate le voci che compongono la retribuzione mensile:

le voci in positivo vengono inserite nella colonna competenze

le voci in negativo vengono inserite nella colonna trattenute

alcune buste paga hanno un’ulteriore colonna per le voci “figurative” che non influiscono sul calcolo della retribuzione

possiamo anche trovare un’unica colonna con valori in positivo preceduti dal segno + o negativi preceduti dal segno –

In questa seconda sezione viene fotografata la situazione lavorativa del mese e i valori possono essere espressi in giorni o in ore.

Per convenzione la maggior parte dei CCNL indica in 25/26 le giornate lavorative del mese (con settimana lavorativa su sei giorni – dal lunedì al sabato) e in 173 le corrispondenti ore mensili (divisori).

Esempio: retribuzione lorda € 1.501,46

retribuzione giornaliera € 1.501,46 / 25 = € 60,06

retribuzione giornaliera € 1.501,46 / 26 = € 57,75 retribuzione oraria € 1.501,46 / 173 = € 8,68

La prima voce che compare è la retribuzione ordinaria espressa in giorni o ore. Se non ci sono state assenze non retribuite nel mese l’esposizione potrebbe essere:

Retribuzione giorni 26 x € 57,75

Retribuzione ore 160 o 168 o 176 o 184 x € 8,68

Quando la retribuzione base per il calcolo è oraria, il numero delle ore varia di mese in mese in quanto vengono considerate quelle di effettivo lavoro.

Non c’è un ordine prestabilito per le voci successive, quindi gli esempi che seguono sono di pura praticità

– Una festività infrasettimanale

Nella retribuzione mensile troviamo esposto:

giorni lavorati 25 x € 57,75 competenze o segno +

festività goduta giorni 1 x € 57,75 competenze o segno + oppure

giorni lavorati 26 x € 57,75 competenze o segno +

giorni non lavorati 1 x € 57,75 trattenute o segno –

festività goduta 1 x € 57,75 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 168,00 x € 8,68 competenze o segno +

festività goduta ore 8,00 x € 8,68 competenze o segno +

Una festività cadente di sabato:

Nella retribuzione mensile la festività che cade di sabato è compresa nella retribuzione stessa e l’evidenziazione della festività può avvenire solamente

giorni lavorati 26 x € 57,75 competenze o segno +

giorni non lavorati 1 x € 57,75 trattenute o segno –

festività goduta 1 x € 57,75 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 176,00 x € 8,68 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

(ore 6,66 = 1/26° di 173 ore)

Una festività cadente di domenica (aggiuntiva rispetto alla mensilità ordinaria):

Nella retribuzione mensile troviamo esposto:

giorni lavorati 26 x € 57,75 competenze o segno +

festività non goduta giorni 1 x € 57,75 competenze o segno +

oppure

giorni lavorati 26 x € 57,75 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 176,00 x € 8,68 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

(ore 6,66 = 1/26° di 173 ore)

Lavoro straordinario, supplementare, festivo

Sono le ore che superano l’orario normale di lavoro giornaliero / settimanale o vengono svolte in giornata festiva (esempio Santo Patrono)

Tempo pieno >40 ore settimanali = straordinario

Part-time >l’orario stabilito nel contratto individuale fino alle 40 ore sett.li = supplementare

Vengono retribuite maggiorando la retribuzione ordinaria oraria di una percentuale stabilita dai CCNL

lavoro straordinario € 8,68 + 18% = € 10,24

lavoro supplementare € 8,68 + 16% = € 10,07

lavoro festivo € 8,68 + 50% = € 13,02 (+ pagamento festività)

Maggiorazioni per turno, lavoro notturno, lavoro domenicale ecc…

Sono maggiorazioni che vengono riconosciute anche per l’orario ordinario di lavoro in particolari situazioni di prestazione lavorativa con particolare “disagio”

Possono essere corrisposte per la giornata o per le ore lavorate

magg. turno diurno 4% = € 8,68 x 4% = € 0,35/h

magg. turno notturno 28% = € 8,68 x 28% = € 2,43/h

(naturalmente oltre alla retribuzione per le ore ordinarie)

indennità turno notturno = € 9,56/giorno turno.

Tredicesima e quattordicesima mensilità

Sono mensilità aggiuntive rispetto alle ordinarie il cui valore economico corrisponde ad una mensilità di retribuzione. Vengono corrisposte secondo la previsione dei CCNL

la 13^ mensilità prima delle festività natalizie o unitamente alla retribuzione del mese di dicembre

la 14^ con la retribuzione di giugno.

Il calcolo viene effettuato in dodicesimi

la 13^ considerando il periodo gennaio/dicembre

la 14^ considerando il periodo luglio/giugno

Esempio: assunzione 1 aprile 2014

nel mese di giugno avrà 3/12 di 14^

€ 1.501,46 /12 x 3 mesi mensile

€ 8,68 x 173 / 12 x 3 mesi orario

nel mese di dicembre avrà 9/12 di 13^

€ 1.501,46 /12 x 9 mesi mensile

€ 8,68 x 173 / 12 x 9 mesi orario

Cenni sul calcolo della malattia

Il trattamento economico in caso di malattia è disciplinato dai singoli CCNL. Solitamente viene garantita una integrazione rispetto a quanto erogato dall’INPS (e anticipato dal datore di lavoro) che può anche raggiungere il 100% della retribuzione teorica che sarebbe spettata per la medesima mensilità.

I primi 3 gg. di malattia sono interamente a carico dell’azienda (carenza).

L’INPS riconosce per ogni anno solare:

Il 50% della retribuzione dal 4° al 20° giorno di malattia

Il 66,66% della retribuzione dal 21° al 180° giorno

Le indennità corrisposte dall’INPS non sono soggette a contributi

Ferie, permessi, r.o.l.

I singoli CCNL stabiliscono la durata di ferie, permessi ed eventuali r.o.l. spettanti. La loro maturazione è in dodicesimi, per ogni mese o frazione di mese superiore a 15 giorni lavorata nel periodo gennaio/dicembre. Generalmente i valori sono espressi in ore . L’esposizione in busta paga è:

Retribuzione mensile € 1.501,46

ore non lavorate 40 x € 8,68 trattenute o segno –

ferie godute 40 x € 8,68 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 128,00 x € 8,68 competenze o segno +

ferie godute ore 40,00 x € 8,68 competenze o segno +

L’esposizione dei residui ferie permessi e r.ol. può comparire sia nella prima che nella terza sezione della busta paga. Per praticità la indichiamo qui di seguito

Ipotizziamo che al lavoratore spettino annualmente 160 ore di ferie, 32 ore di permessi e 56 ore di r.o.l., che abbia un residuo ferie anno precedente di 40 ore e che nell’anno in corso abbia goduto 88 ore di ferie, 16 di permessi e 8 di r.o.l.

Nella busta paga del mese di maggio troviamo:

La formula per il calcolo delle ore spettanti per l’anno

in corso alla data del 31 maggio è:

Ore anno / 12 x 5 mesi

Ci sono altre voci che, diversamente da quelle finora esposte, non rientrano negli imponibili contributivi e fiscali (trattati nella prossime slide)

Le più frequenti sono

– Indennità trasferta nei limiti di € 46,48 giornaliere

– Rimborso chilometrico a tariffa ACI

– Rimborso pie’ di lista

– Assegno nucleo familiare

Voci neutre

Sono quelle voci che non influiscono sul calcolo della pura retribuzione

Reddito di riferimento per le detrazioni

Retribuzione utile t.f.r.

Retribuzione teorica Emens

Ore per retribuzione virtuale

Quota t.f.r. a Fondo di Previdenza Complementare

Contributo Ditta a Fondo di Previdenza Compl.

Terza sezione (o piede)

Questa sezione contiene

i dati previdenziali

i dati fiscali

i dati relativi al t.f.r.

il netto busta paga

Gli importi che vengono indicati sono relativi sia alla mensilità di competenza che i progressivi dell’anno alla medesima data.

Premessa

La somma di tutte le voci presenti in seconda sezione della busta paga (positive – negative, imponibili ed escluse le neutre) costituisce la retribuzione lorda.

Per avere il netto spettante devono essere effettuate

1) le ritenute previdenziali

2) le ritenute fiscali

3) sommati gli importi esenti da ritenute (esempio

ANF)

Imponibile Previdenziale – Ritenute Previdenziali

In una mensilità normale, la retribuzione lorda corrisponde all’imponibile previdenziale. Su questo importo devono essere calcolati i contributi a carico del lavoratore che, unitamente a quanto dovuto dal datore di lavoro, verranno versati all’INPS.

L’aliquota è 9,19% e finanzia il Fondo Pensioni

maggiorata dello 0,30% se l’azienda è soggetta alla CIG straordinaria (totale 9,49%)

Per gli apprendisti l’aliquota è 5,84%

Calcolo:

€ 1.501,46 (arrotondato € 1.501,00) x 9,19% = € 137,94

Imponibile Fiscale – Ritenute fiscali

La risultante della differenza fra retribuzione lorda e ritenute previdenziali genera l’Imponibile Fiscale

€ 1.501,46 – 137,94 = € 1.363,52

(ricordiamo le somme non soggette a contributi quali le indennità corrisposte dall’INPS sulle quali sono comunque dovute le ritenute fiscali e che pertanto vanno sommate all’imponibile come sopra ricavato)

L’IRPEF (Imposta sul reddito delle persone fisiche) viene calcolata con aliquote che variano a seconda del reddito di riferimento.

Scaglioni IRPEF – Reddito annuo

Redditi

Fino a € 15.000 – aliquota al 23%

Tra € 15.000 e € 28.000 – aliquota al 27%

(€ 3.450 + 27% della parte eccedente 15.000)

Tra € 28.000 e € 55.000 – aliquota al 38%

(€ 6.960 + 38% della parte eccedente 28.000);

Tra € 55.000 e € 75.000 – aliquota al 41%

(€ 17.220 + 41% della parte eccedente 55.000);

Oltre € 75.000 – aliquota al 43%

(€ 25.420 + 43% della parte eccedente 75.000).

Scaglioni IRPEF – Reddito mensile

Considerando 13 mensilità annue

Redditi

Fino a € 1.153,85 – aliquota al 23%

Tra € 1.153,85 e € 2.153,85 – aliquota al 27%

(€ 265,39 + 27% della parte eccedente 1.153,85)

Tra € 2.153,85 e € 4.230,77 – aliquota al 38%

(€ 535,38 + 38% della parte eccedente 2.153,85);

Tra € 4.230,77 e € 5.769,23 – aliquota al 41%

(€ 1.324,62 + 41% della parte eccedente 4.230,77);

Oltre € 5.769,23 – aliquota al 43%

(€ 1.955,38 + 43% della parte eccedente 5.769,23).

Esempio pratico semplificato

Imponibile fiscale € 1.501,46 – 137,94 = € 1.363,52

€ 1.363,52 – € 1.153,85 (1° scaglione) = € 209,67

€ 265,39 + (27% di € 209,67) € 56,61

= € 322,00 IRPEF (o Imposta) LORDA

NB Lo stesso imponibile fiscale viene utilizzato per il calcolo, con il conguaglio di fine anno, delle addizionali regionale e comunale, trattenute sul netto busta paga l’anno successivo in 9 rate a partire dal mese di marzo.

Detrazioni per lavoro dipendente

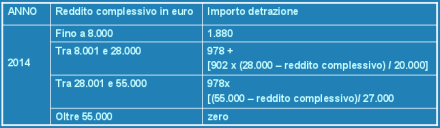

I soggetti che percepiscono redditi di lavoro dipendente e assimilati hanno diritto ad una detrazione dall’imposta dovuta di importo variabile in funzione del reddito complessivo.

Esempio pratico semplificato

Imponibile fiscale mensile = € 1.363,52

Imponibile annuale € 1.363,52 x 13 = € 17.725,76

Secondo scaglione detrazioni

978 + [902 x (28.000 – 17.725,76) / 20.000]

978 + [463,37] = 1.441,37 detrazioni annue spettanti

1.441,37 / 12 = 120,11 detrazioni mensili spettanti

€ 322,00 IRPEF (o Imposta) LORDA

120,11 detrazioni lavoro dipendente

€ 201,89 IRPEF (o Imposta) NETTA

Effettuato anche il calcolo dell’Irpef, possiamo simulare il netto mensile spettante

Imponibile fiscale mensile = € 1.363,52

IRPEF (o Imposta) netta – € 201,89

Retribuzione netta = € 1.161,63

Indennità trasferta + € 150,00

Totale retribuzione = € 1.311,63

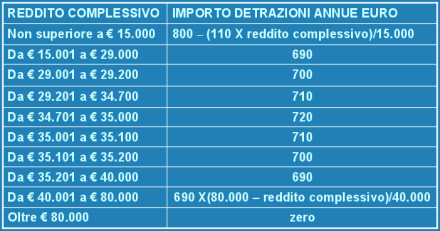

Detrazioni per familiari a carico

Sono previsti altri sgravi, attraverso ulteriori detrazioni, per i lavoratori che hanno a proprio carico il coniuge e i figli.

E’ considerato a carico il familiare che ha redditi propri non superiori ad € 2.840,51 annui.

Anche queste detrazioni sono di importo variabile in funzione del reddito complessivo.

Detrazioni (annue) per coniuge a carico

Detrazioni (annue) per figli a carico

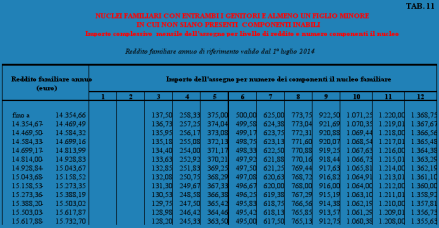

Cenno sull’assegno nucleo familiare

L’assegno al nucleo familiare (ANF) è un sostegno per le famiglie dei lavoratori dipendenti, con un reddito complessivo inferiore a quello determinato ogni anno dalla Legge.

È calcolato secondo la tipologia del nucleo familiare (con previsione di importi e fasce più favorevoli per situazioni di particolare disagio), del numero dei componenti il nucleo familiare e del reddito complessivo del nucleo stesso.

Viene anticipato direttamente in busta paga dal datore di lavoro ma l’erogazione è di competenza dell’INPS.

Non è soggetto ad alcuna ritenuta.

Il trattamento di fine rapporto (T.F.R.)

Il T.F.R. è un elemento della retribuzione il cui pagamento viene differito al momento della cessazione del rapporto di lavoro (fattasalva la facoltà di, con determinati requisiti, chiedere un’anticipazione anche in costanza di rapporto di lavoro). Nella retribuzione annua utile al TFR devono essere computate tutte le somme corrisposte a titolo non occasionale (art. 2120 C. C.), compreso l’equivalente delle prestazioni in natura (ad esempio Fringe benefits come auto aziendali). Sono esclusi dal computo i compensi contraddistinti dall’occasionalità, ad esempio, i premi una tantum, gli straordinari non continuativi, le indennità di trasferta.

L’ammontare del TFR spettante è pari alla somma, per ciascun anno di servizio, della retribuzione annua utile al TFR divisa per 13,5, meno una trattenuta dello 0,50% calcolata sulla retribuzione utile ai fini contributivi, rivalutata al 31 dicembre di ogni anno secondo un coefficiente pari a: 1,5% fisso + il 75% dell‘indice ISTAT.

Nel cedolino paga mensile possiamo trovare:

Retribuzione utile TFR € 1.501,46

Quota t.f.r. mese € 111,32 (€ 1.501,46/13,5)

0,50% Fondo Pensione t.f.r. € 7,51 (1.501,00×0,50%)

(la quota t.f.r. del mese è 111,32 – 7,51 = 103,81)

Progressivo indennità t.f.r. € ……. (la somma di tutte le quote mensili + l’accantonamento al 31 dicembre dell’anno precedente)

A cura di Luisa Garuffi del Ufficio Vertenze UIL TREVISO

– Paga base – è la retribuzione minima prevista dai vari CCNL per ogni livello o categoria di lavoratori.

– Paga base – è la retribuzione minima prevista dai vari CCNL per ogni livello o categoria di lavoratori. Vengono indicate le voci che compongono la retribuzione mensile:

Vengono indicate le voci che compongono la retribuzione mensile:

i dati previdenziali

i dati previdenziali